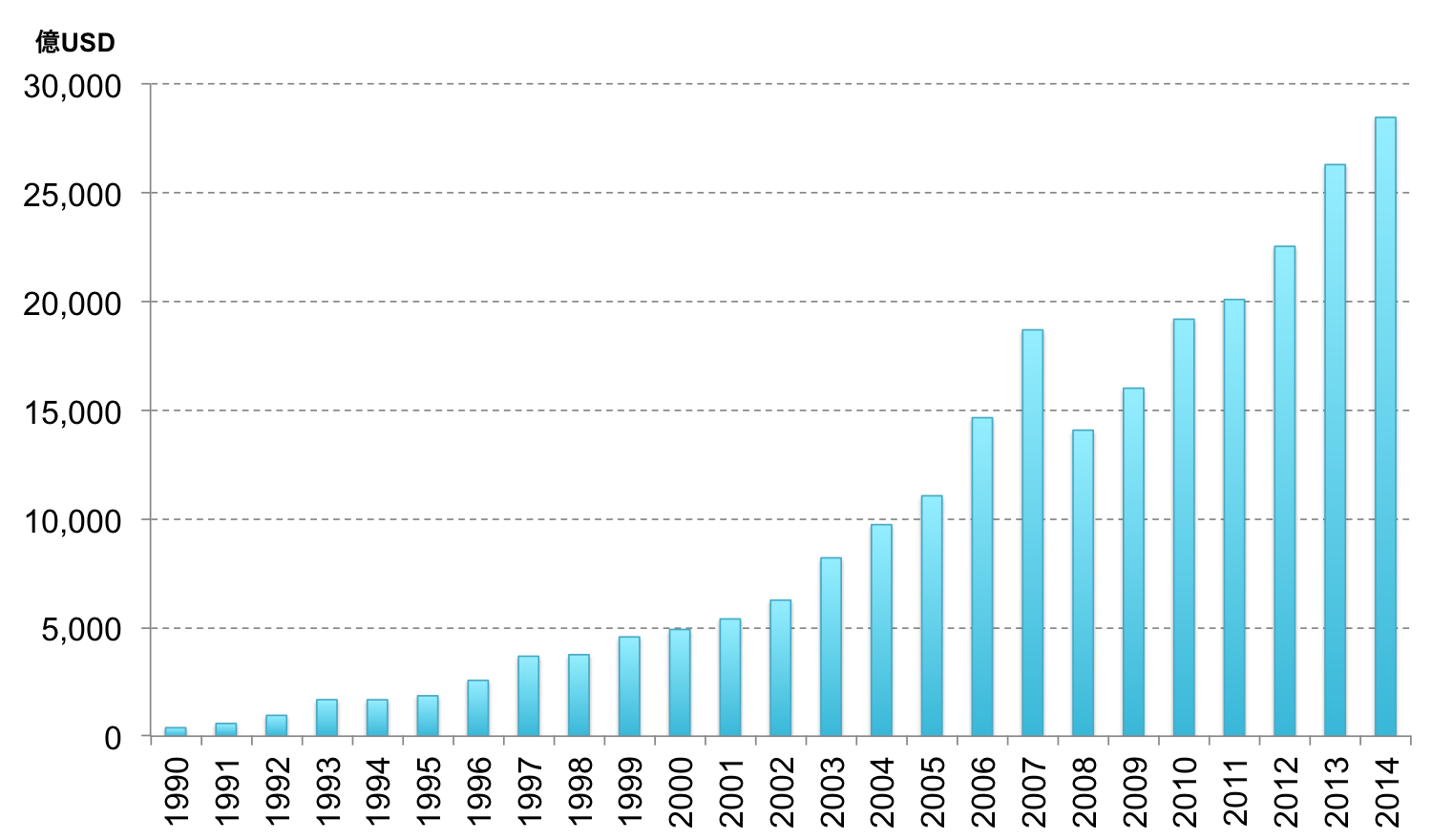

激増するヘッジファンドの投資運用額

(出所)Hedge Funds Research

(出所)Hedge Funds Research

ヘッジファンドの市場規模は近年大きく成長しています。上に示したグラフの統計によると、世界全体のヘッジファンド運用残高は、サブプライムローン問題が顕在化した2008年に一時減らしたものの、そのあとすぐに上昇に転じ、今ではその市場規模はサブプライムローン以前より遥かに大きくなっています。ヘッジファンドに資金を提供する投資家の顔ぶれも大きく変化しました。ヘッジファンドに関するリサーチを実施している英国のHenneessee Groupの調査によると、1997年には富裕層個人投資家が60%以上を占めるという状況で、ヘッジファンドは特殊な投資家が投資するマーケットというイメージが強かったのですが、2012年にはこの富裕層投資家の割合は20%にまで減少し、事業会社が25%(2007年時は9%)、年金基金が22%(同5%)、ファンド・オブ・ファンズが25%(同14%)に拡大。ヘッジファンドはもはや、特殊な富裕層の投資対象というだけでなく、広く機関投資家から資産を託されるマーケットへと変貌を遂げています。

そもそもヘッジファンドとは何か。ヘッジファンドの特徴として挙げられるのは、その投資のゴール設定の置き方です。一般の株式投資の世界では、ファンドマネージャーはベンチマークより高いパフォーマンスを上げることを目標としています。例えば、ベンチマークが年10%のリターンを上げている時に、12%のリターンを挙げられればそれは「良い成績」となりますし、反対に9%のリターンに終われば「悪い成績」となります。また、ベンチマークがマイナス10%の時に、マイナス8%であったファンドのマネージャーは、成績がマイナスですがベンチマークよりは良い成績なので「良い成績」となります。このような考え方を「相対収益」と呼びます。一方でヘッジファンドの世界では、いかなる市場環境でもプラスのリターンを目指すことを目的としており、「絶対収益型」と呼ばれています。

ヘッジファンドはこの「絶対収益」を実現するために、様々な金融手法を用います。例えば、「ショート」と呼ばれる手法。日本語では「空売り」とも呼ばれますが、これは株を他の株主から借りて先に売り、株価が下がったときに株を買い戻して利益を出す手法です。この手法を用いることで、株価が下がるタイミングでも利益を獲得することができます。また、ヘッジファンドはレバレッジを多用します。レバレッジとは、投資する際に、資金を借入して、元手資金の何倍もの資金を投入する手法です。この手法を用いることで、わずかな値上がりや値下がりから莫大な収益を挙げられますが、反対に損をするときの損害も何倍にもなります。このような複雑な金融取引を行うため、ヘッジファンドが取り扱う商品は、実物の金融商品ではなく、オプションです。そして、小さな市場の歪みから大きなリターンをあげようとするため、基本的には短期売買が中心です。

ヘッジファンドにもいくつかの種類があります。ここでは詳しく紹介できませんが、例えば、株式が多少割高と思われる株を売ると同時に多少割安と思われる株を買い、市況に影響されずにリターンを上げる「株式ロング・ショート戦略」、債券や金利のイールドカーブの歪みから収益を上げる「アービトラージ戦略」、世界各国の通貨・金利・株式・コモディティなどの非合理的な価格形成から収益を上げる「グローバル・マクロ戦略」、M&A発表など企業の重大イベント時に株価が大きく上下するタイミングに収益を狙う「イベント・ドリブン戦略」があります。先程述べたように、いずれの手法も短期的な市場の歪みから収益を上げることを狙うため、短期売買が基本となっています。

ヘッジファンドとESG投資

一方のESG投資。ESG投資とは、環境(E)・社会(S)・ガバナンス(G)を配慮した投資と定義されています。そして、その背景となる考え方には「当該企業の企業価値の向上や持続的成長を促すことにより、顧客・受益者の中長期的な投資リターンの拡大を図る」というものがあると言われています。ちなみにこの括弧書きの表現は、日本版スチュワードシップコードの「本コードの目的4」で実際に使われている文言。金融庁も短期投資ではない中長期思考の投資を増やしていきたい、そういう様子が伺えます。

ここ数年、中長期思考のESG投資と短期投資が基本であるヘッジファンドは、ともに運用残高を伸ばしています。相矛盾するようなこの2つの投資手法の盛り上がりを私たちはどう捉えればよいのでしょうか?サブプライムローンに端を発する一連の金融危機が発生した2008年から2009年の間に、日本の言論界では「金融資本主義は終わる」というような言葉が一時持て囃されました。そこでの批判の的は、金融危機の原因となった複雑な金融商品やマネーを求める人々の欲望であり、サブプライムローンに使われていたデリバティブと呼ばれる高度な金融商品であり、そこから波及して一部ではヘッジファンドに対しても否定的な見方がなされました。そのような雰囲気を多少引きずる中、2014年9月、世界的にも規模の大きい年金基金、カリフォルニア州職員退職年金基金(Calpers)がヘッジファンドへの投資を全額引き上げ、ヘッジファンドでの運用をやめることを発表。日本の評論家やブロガーの間では、Calpersが倫理観点からヘッジファンドでの運用をやめたのだと捉える人々もいました。

しかしながら、金融界では、Calpersのヘッジファンド運用停止について、倫理観点ではなく純粋な投資リターンの観点から説明されることがほとんどです。Calpers自身の発表でも、Bloombergの報道では、「ヘッジファンド投資プログラムの複雑さとコストを減らすためこれを排除する判断を下した。カルパースの規模を考慮すると、目立った変化を実際にもたらようなヘッジファンドの取引はできないとの意見を特に踏まえた」としています。ヘッジファンドの投資手法のところでも説明しましたが、ヘッジファンドの運用ではレバレッジを用いた投資を行うのが通常で、Calpersのような巨大なファンドがレバレッジを効かせた投資を行おうとすると、柔軟なポートフォリオ運用ができません。例えば、極端に単純化して考えると、レバレッジを20倍で行う場合、A社という株式を1,000株買おうとすると20,000株を買う行動となります。その場合、市場で取引されているA社の株式が日平均で500株しかないとすると、複数日に分けて購入するか、本当はA社の株式を飼いたいのだけれど、諦めてB社の株式で運用するというような方法を取らなければなりません。また、複数日に分けて購入した場合にも、トレーディングの世界で「インパクトコスト」というものを負担しなければならなくなります。インパクトコストとは、A社の株式が購入され始めたことに対して、市場が「A社の株は今が買い」というメッセージを受け取り、A社株式の株価が上昇、結果としてファンドは自分で株価を上昇させ、時が経てば経つほど高値で購入しなければならなくなるということを意味しています。Calpersという大きなファンドが、ヘッジファンド運用を行うには難易度が高いのです。

そのため、Calpersより小規模の他のアメリカの年金基金では引き続きヘッジファンド運用が行われていますし、冒頭で説明したようにむしろヘッジファンドの投資残高は拡大しています。ヘッジファンド関連の講演会などでも説明されることが多いですが、例えばハーバード大学の年金基金はアセットの16%を、イエール大学の年金基金は20%をヘッジファンドで運用する計画です(2014年6月30日時点)。

国連責任投資原則(UNPRI)でのヘッジファンドの扱い

では、ESG投資のガイドラインを作成している国連責任投資原則(UNPRI)では、ヘッジファンドをどのように扱っているでしょうか。UNPRIでは、数年前から責任投資におけるヘッジファンドの位置づけの議論を開始しており、2012年3月に「Discussion paper on Responsible Investment and Hedge Funds」という文書を公表しています。この文書のタイトルに”Discussion”という言葉が入っているように、ヘッジファンドの位置づけについては議論はまだ発展途上で、結論は出ていません。が、この文書を読むことで議論の方向性を確認することができます。その一端を紹介します。

Discussion paperは序文の中で、ヘッジファンドは1994年から2011年まで伝統的なアセットクラスよりパフォーマンスが良かったこと、UNPRIの署名機関の中でヘッジファンド運用を実施ている機関が増えていることを認め、ヘッジファンドは分散投資のためのアセットクラスのひとつであり、空売りやレバレッジという手法について「間違ったもの」であるとはしないと立場を表明しています。この点は非常に重要な点で、UNPRIがヘッジファンドを責任投資(ESG投資)ではないと除外するのではなく、ヘッジファンドをもその中に内包しようとしていることがわかります。

その上でDiscussion paperは、ヘッジファンドにとってのESG投資とは何かを説明していきます。特に重要な点は、ドキュメントのExectutive Summaryの中に表記されています。

- ヘッジファンドのガバナンス及び投資家とヘッジファンドマネージャーの関係性のガバナンスを堅固なものとする

- 投資判断の前にESGデータとの関連性を考慮に入れて調査する

- 積極的で責任ある株主(債権者)行動という概念を理解する

- 空売り、レバレッジ、デリバティブ、超高速取引等の便益を認識しリスクを管理する

- ヘッジファンドの固有の戦略が投資家の他の投資対象やマーケット全体に与える便益とリスクを正しく認識・管理する

- 国家など特別なステークホルダーが関心を寄せる課題を理解及び管理し、スタークホルダーとの良い関係を築く

- 責任投資をどのように実施するかをアセットオーナーとファンドマネージャーの間で明確に話し合い、公式ポリシーに落とす

特に興味深いのは、ヘッジファンドのガバナンスに大きな焦点が当てられている点です。実際に、Discussion paperの中でも、このガバナンスには大きな関心が寄せられています。背景にはヘッジファンドに纏わる詐欺事件が業界内を騒がせてきたことがあります。世界の金融機関を震撼させた2008年のマドフ事件。日本でも2012年にAIJ投資顧問事件が発覚しました。ヘッジファンドは複雑なスキームとなる上に、情報開示の規制が比較的緩く、詐欺の温床となりやすい構造があります。そのため、ヘッジファンドにお金を預ける投資家やファンド・オフ・ファンズ(FOFs)を活用する運用会社には、ファイナンシャルリスク管理だけでなく、オペレーショナルリスク管理(預けたお金が正しく安全に運用する業務体制となっているかの管理)が強く求められています。UNPRIも「責任投資」としてこのガバナンスの問題を強調しています。

また、発展途上であるとしながらも、基本的には短期投資となるヘッジファンドにおいても、伝統的投資と同じように、ESGデータの考慮によりさらにパフォーマンスを上げられるのではないかという見解も込められています。ESGデータがより入手しやすくなってきた中、クオンツにESGデータを取り入れることも推奨しています。Discussion paperの中では、ESGデータ活用とヘッジファンドのパフォーマンスに関する実証研究などは紹介されていませんが、この分野ではより研究が進むことも期待されています。

そして、アセットオーナーとファンドマネージャーのコミュニケーションについて触れられている点も強調しておいてよいでしょう。ヘッジファンドはしばしば「運用内容がわかりづらい」と批判されることも多いため、ヘッジファンドやFOFsを活用する運用会社には投資家に対して十分な説明を行っていく必要があると指摘されています。

その他、Discussion paperの中では、株式ロング・ショート、グローバル・マクロ、アービトラージなどの各戦略における責任投資のあり方も紹介されています。ドキュメント全体でも25ページとコンパクトにまとめられているため、関係者にはぜひ一読していただければと思います。

UNPRIのその後の研究

2015年6月にFinancial Times誌に、UNPRI幹部であるFiona Reynolds氏が”Hedge funds warm to responsible investment principles“という記事を投稿しています。その中では、スイスの運用会社であるUnigestion社の調査により、2011年から2014年の間にESG投資を取り入れたヘッジファンドマネージャーの数は20%から40%伸びたことが判明したと紹介されています。

一時的にはネガティブに受け止められたヘッジファンドも、今や重要な投資手法として広く認知、普及してきています。ESG投資がアセットオーナー側からの要請により浸透してきたように、ヘッジファンドの分野でもヨーロッパの機関投資家からの要望によってヘッジファンドのESG投資も進化を見せています。年金基金や運用会社には、高いアルファやシャープレシオのために、ヘッジファンドに対してESG投資との向き合い方を積極的に要望していくことが期待されているとも言えます。

夫馬 賢治

株式会社ニューラル サステナビリティ研究所所長

Sustainable Japanの特長

Sustainable Japanは、サステナビリティ・ESGに関する

様々な情報収集を効率化できる専門メディアです。

- 時価総額上位100社の96%が登録済

- 業界第一人者が編集長

- 7記事/日程度追加、合計11,000以上の記事を読める

- 重要ニュースをウェビナーで分かりやすく解説※1

さらに詳しく

ログインする

※1:重要ニュース解説ウェビナー「SJダイジェスト」。詳細はこちら

Skip navigation

Skip navigation

Skip navigation

Skip navigation