世界のESG投資額の統計を集計している国際団体のGSIA(Global Sustainable Investment Alliance)は11月29日、ESG投資の統計報告書「Global Sustainable Investment Review(GSIR)」の2022年版統計を発表した。GSIAは、同報告書を2年に一度発行しているが、前回以降、発表のタイミングが遅れる傾向にある。

GSIAには現在、世界各地域のESG投資協会7団体が加盟。加盟団体は、米国のUSSIF、欧州のEurosif、英国のUKSIF、オランダのVBDO、カナダのRIA Canada、オーストラリアのRIAA、日本のJSIF(日本サステナブル投資フォーラム)。いずれの地域協会も、関連機関投資家に調査票を送り、回収する形で情報収集をしている。

また、南米では2013年にLatinSIFが組成されたが、まだ地域統計を収集できるまでには成長できていない。中東アフリカ地域ではまだ地域協会が誕生していない。

ESG投資の種類

GSIAは、ESG投資を以下の7つに分類している。前の6つが投資ポートフォリオを作るためのESG投資の戦略。最後の「エンゲージメント・議決権行使型」は、投資前後の投資(候補)先企業へのエンゲージメントや議決権行使を積極的に行う、いわゆる「アクティビスト(物言う株主)」型の戦略。7つの戦略は重複しても用いられることも多く、特に前6つと「エンゲージメント・議決権行使型」は重複することが多い。

1. ネガティブスクリーニング(Negative/exclusionary screening)

1920年代に米国のキリスト教系財団から始まった最も歴史の古い手法。今では欧州でも広く普及している。武器、ギャンブル、たばこ、アルコール、原子力発電、ポルノなど、倫理的でないと定義される特定セクターの企業を投資先から除外する戦略。

2. ポジティブスクリーニング(Positive/best-in-class screening)

1990年代に欧州で始まった手法。同種の業界の中でESG関連の評価が最も高い企業に投資する戦略。ESG考慮の高い企業は中長期的に業績が高くなるという発想に基づく。ポジティブスクリーニングをすると、投資ユニバース(投資先企業リスト)が非常に小さくなると言われることもあり(一説では30%から70%小さくなる)、下の規範に基づくスクリーニングを推奨する専門家も少なくない。

3. 規範に基づくスクリーニング(Norms-based screening)

2000年代に北欧で始まった比較的新しい手法。ESG分野での国際基準に照らし合わせ、その基準をクリアしていない企業を投資先リストから除外する手法。ポジティブスクリーニングに比べ投資ユニバースを大きくすることができると評価する専門家もいる。

4. ESGインテグレーション型(ESG integration)

最も広く普及しつつある手法。投資先選定の過程で、従来考慮してきた財務情報だけでなく非財務情報も含めて分析をする戦略。特に年金基金など長期投資性向の強い資金を運用するファンドなどが、将来の事業リスクや競争力などを図る上で積極的に非財務情報(ESG情報)を活用し、アルファ(市場平均よりも大きなリターン)を目指すために用いられることが多い。

5. サステナビリティテーマ投資型(Sustainability-themed investing)

サステナビリティを全面に謳ったファンドへの投資。サステナビリティ関連企業やプロジェクト(特に再生可能エネルギー、持続可能な農業等)に対する投資が有名。太陽光発電事業への投資ファンド、グリーンボンドなどもこのカテゴリーに属する。

6. インパクト投資型(Impact/community investing)

社会・環境に貢献する技術やサービスを提供する企業に対して行う投資。比較的小規模の非上場企業への投資が多いため、このタイプのファンドの運用はベンチャーキャピタルが行っていることも多い。最近では個人投資家からも資金提供を募ることも増えてきた。インパクト投資の中で、社会的弱者や支援の手が行き届いていないコミュニティに対するものは、コミュニティ投資と呼ばれる。

7. エンゲージメント・議決権行使型(Corporate engagement and shareholder action)

株主として企業に対してESGに関する案件に積極的に働きかける投資手法。株主総会での議決権行使、日常的な経営者へのエンゲージメント、情報開示要求などを通じて投資先企業に対してESGへの配慮を迫る。近年は、気候変動関連や役員報酬(SAY ON PAY)に対して声を上げることが多い。このタイプの手法をとる株主は「アクティビスト」「物言う株主」とも呼ばれる。

世界のESG投資額

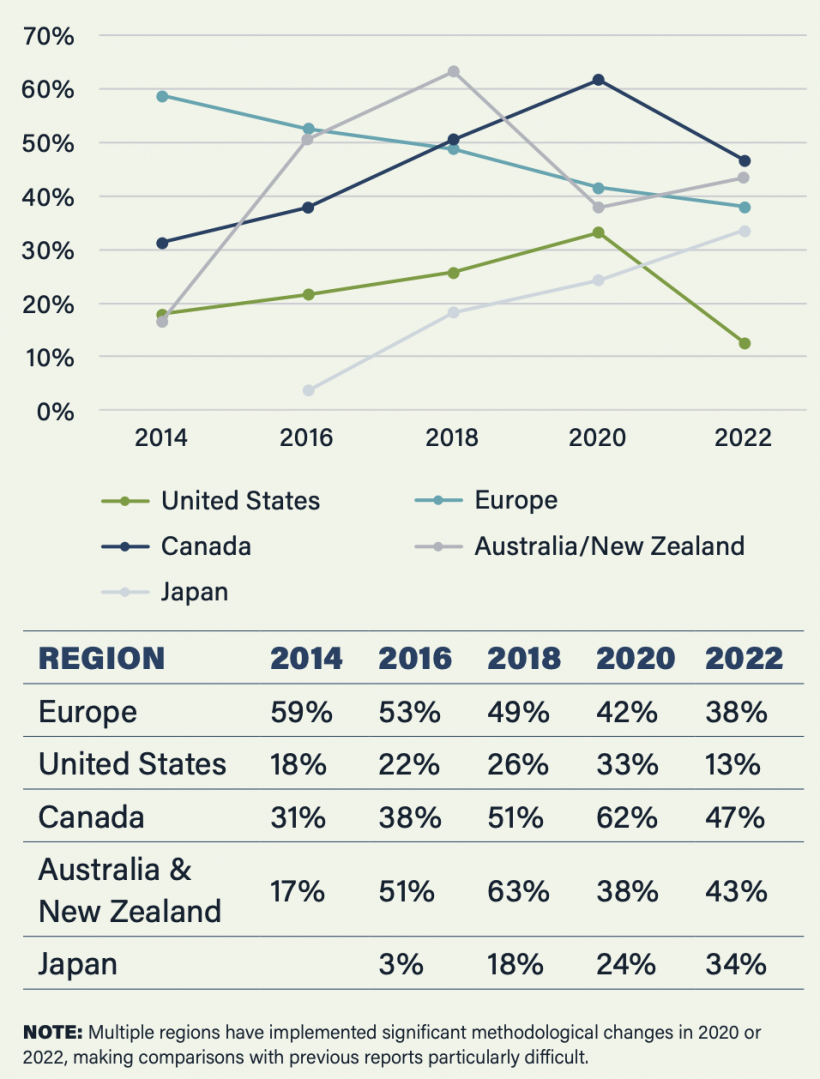

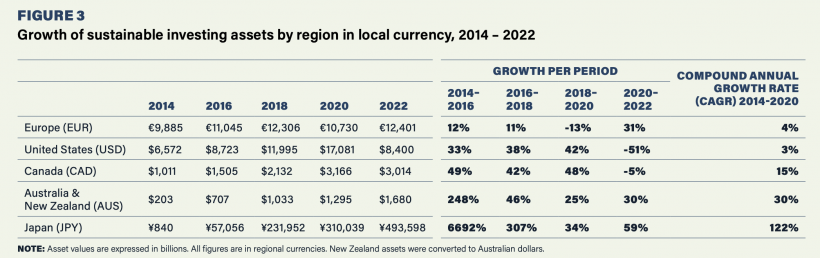

2022年の世界全体のESG投資額は30.3兆米ドル(約4,500兆円)。世界全体の投資額に占めるESG投資の比率は24.4%。かつては、増加率も重要な指標だったが、近年は、主要国の当局により投資商品のESGウォッシュ規制が強化されたことを受け、GSIRの統計上のESG投資のメソドロジー定義も厳格化されてきているため、時系列での比較が難しくなってきている。2020年の世界全体のESG投資額は35.3兆米ドル(約4,500兆円)。世界全体の投資額に占めるESG投資の比率は35.9%だった。

その状況を反映し、米国ではESG投資の比率が33%から13%へと急落。欧州でも42%から38%、カナダでも62%から47%へと落ち込んだ。一方、オーストラリア&ニュージーランドでは38%から43%、日本では24%から34%へと増えた。

(出所)GSIR 2022

(出所)GSIR 2022

2022年のESG投資額全体の地域構成比では、欧州が46%、米国が28%、日本が14%、カナダが8%、オーストラリア&ニュージーランドが4%。欧州が約半数を占める構造は変わっていない。

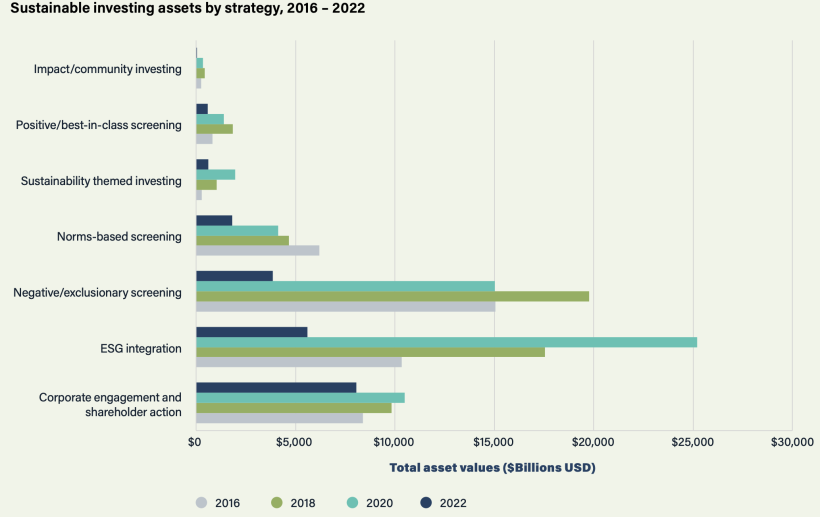

各手法ごとのESG投資額

手法別の統計では、欧州からのデータが収集できなかった。そのため、下記のグラフは最大市場の欧州のデータが入っていないため、時系列比較がほぼ意味をなしていない。欧州除きの状況では、ESGインテグレーションとネガティブスクリーニングが激減している。

(出所)GSIA

(出所)GSIA

ESGインテグレーション型は、5兆5,880億米ドル。ネガティブスクリーニング型は、3兆8,400億米ドル。規範軸スクリーニング型は、1兆8,070億米ドル。サステナビリティテーマ投資型は、5,980億米ドル。ポジティブスクリーニング型は、5,740億米ドル。インパクト・コミュニティ投資型は、550億米ドル。エンゲージメント・議決権行使型は、8兆53億米ドル。

【参照ページ】Global Sustainable Investment Review finds US$30 trillion invested in sustainable assets

[2024.1.24修正]

一部内容を修正した。

Sustainable Japanの特長

Sustainable Japanは、サステナビリティ・ESGに関する

様々な情報収集を効率化できる専門メディアです。

- 時価総額上位100社の96%が登録済

- 業界第一人者が編集長

- 7記事/日程度追加、合計11,000以上の記事を読める

- 重要ニュースをウェビナーで分かりやすく解説※1

さらに詳しく

ログインする

※1:重要ニュース解説ウェビナー「SJダイジェスト」。詳細はこちら

Skip navigation

Skip navigation

Skip navigation

Skip navigation